Закон про підвищення податків, який Верховна Рада прийняла 10 жовтня 2024 року, поки що не став законом – він на підписі у президента. А це означає, що зміни ще не вступили в дію. Проте, експерти не сумніваються, що цей закон буде підписаний. А отже, до нововведень треба бути готовими. В цій статті ми детально зупинимося на змінах, які стосуються найманих працівників – як працівників бюджетних установ, так і найманих працівників ФОПів або приватних компаній. Окремо поговоримо про податки із зарплати та порівняємо їх із податками, які утримуються із зарплат в європейських країнах, а також в США та Канаді.

Що змінить новий закон?

Насправді цей закон впроваджує цілу низку змін в оподаткуванні (переважно збільшення податків), направлених на покращення дохідної частини бюджету країни, яка потерпає від війни та відчайдушно бореться з агресором. Нагадаємо, що саме із наших податків і зборів зараз фінансуються потреби українського війська. В цій статті ми не будемо розбирати всі зміни з цього законопроєкту, а торкнемося лише тієї його частини, яка стосується оподаткування наших із вами заробітних плат.

Отже, після вступу в дію законопроєкту 11416д для найманих працівників збільшиться ставка військового збору – з 1,5 % до 5 %. Таким чином, за умови, якщо оклад працівника зберігається без змін, він отримуватиме “чистими” на 3,5% менше, ніж до прийняття цього законопроєкту. Ці зміни не стосуватимуться військових – для них ставка військового збору залишиться 1,5 %.

Про податки з зарплати

Давайте детально зупинимося на тому, які податки утримуються із зарплати найманого працівника. Для прикладу та зручності обрахунку візьмемо місячну зарплату у 20 000 гривень.

Інформаційна довідка:

За даними Пенсійного фонду України, у першому півріччі 2024 року середня зарплата становила 18806 грн. Тож зарплату у 20000 гривень будемо вважати середньою в Україні.

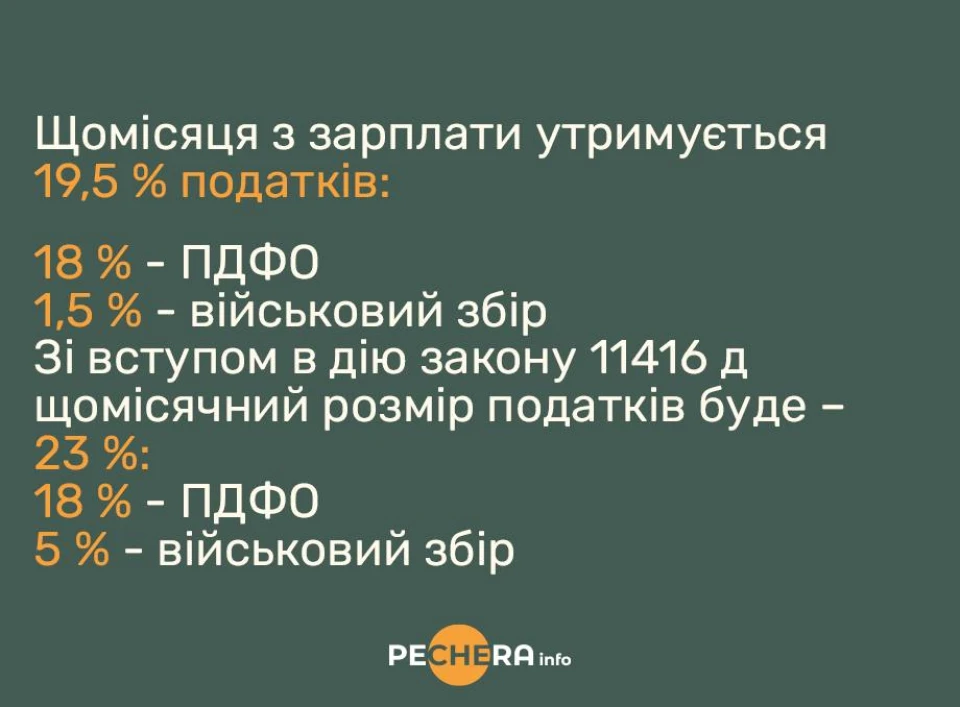

Отже, згідно із Податковим кодексом, із щомісячної заробітної плати утримується 19,5 % податків. З них 18 % - це податок на доходи фізичних осіб (ПДФО), а 1,5 % - військовий збір. Зі вступом в дію закону № 11416д щомісяця буде утримуватись 23 % податків – 18 % ПДФО та 5 % – військовий збір.

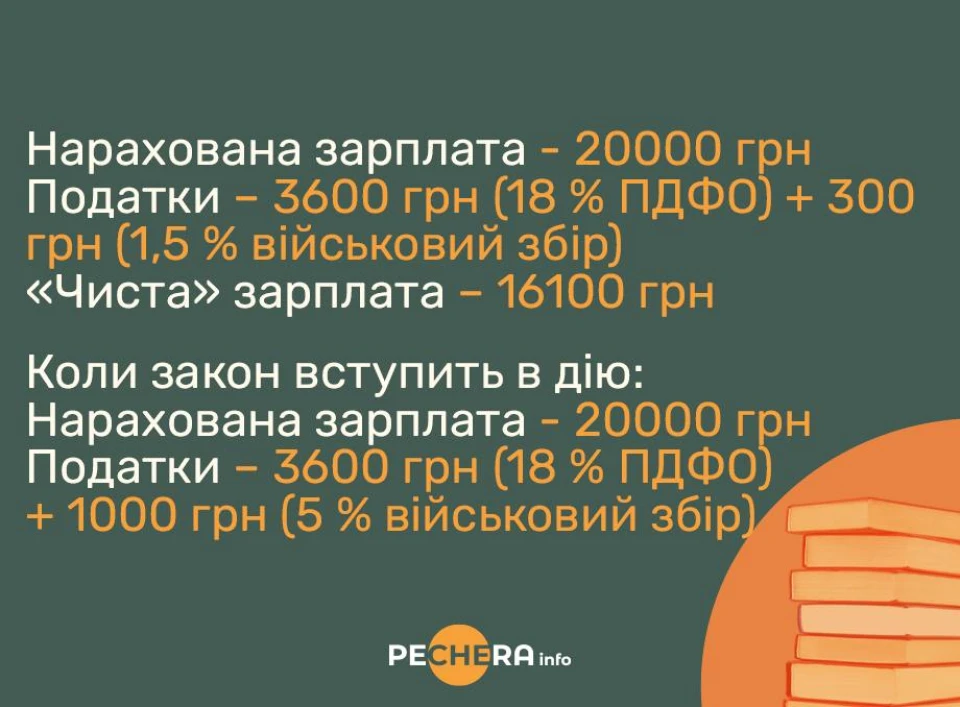

Якщо зараз із нарахованої зарплати у 20000 гривень у вас утримується 3600 гривень (18 % ПДФО) та 300 гривень (1,5 % військовий збір), то фактично ви отримуєте 16100 гривень. Коли закон вступить в дію, будете отримувати 15400 гривень – ставка ПДФО залишається незмінною 18 % (3600 гривень), а от військовий збір зросте з 1,5 % (300 гривень) до 5 % (1000 гривень).

Зверніть увагу: зараз ви щомісяця платите 3900 гривень податків, а коли президент підпише закон – платитимете 4600 гривень. Фізично платите не ви особисто – за вас ці відрахування робить бухгалтер вашого підприємства/установи, оскільки закон визначає вашого роботодавця “податковим агентом” – тобто тим, хто безпосередньо сплачує ваші податки із зарплати. Але пам’ятайте, що це вами зароблені гроші.

Куди йдуть податки з зарплати?

А тепер зупинимося на тому, куди йдуть вирахувані з вашої зарплати гроші. Почнемо з військового збору. Цей податок іде до державного бюджету і має цільове спрямування - виключно на потреби армії. Тож щомісяця ви підтримуєте армію своїми 300 гривнями.

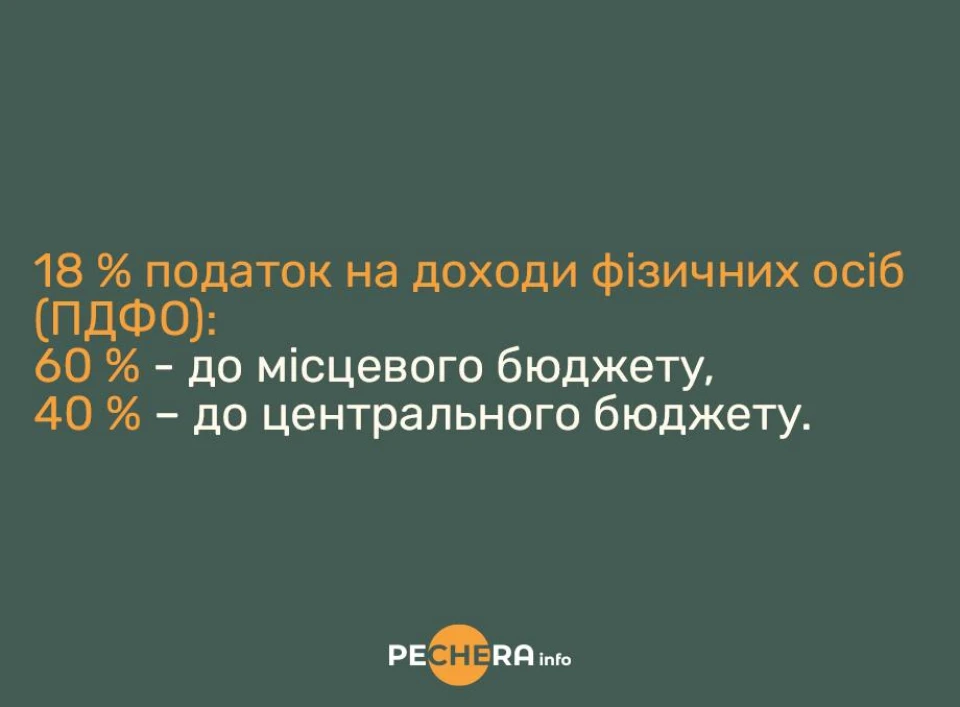

Тепер про податок з доходів фізичних осіб (ПДФО). Згідно із діючим податковим законодавством, 60 % від цього податку надходять до бюджету вашої громади. У нашому випадку з зарплатою у 20000 гривень щомісяця з вашої зарплати до бюджету громади надходить 2160 гривень.

Інформаційна довідка:

До речі, ПДФО є основним джерелом наповнення місцевих бюджетів. Наприклад, за даними Чернігівської міської ради надходження до бюджету Чернігова від ПДФО в 2024 році становитимуть 62,7 %.

На що ж ідуть гроші, утримані із зарплати у вигляді податку на доходи фізичних осіб? Згідно з аналізом витрат місцевих бюджетів, який проводив портал «Децентралізація», майже половина витрат бюджету (46,4 %) іде на утримання закладів освіти, 15,4 % – на утримання органів місцевого самоврядування, 14,8 % – на дошкільну освіту, 6,8 % – благоустрій.

Виходить, що за гроші, утримані із вашої зарплати у вигляді ПДФО, частково утримуються школи (частково, тому що на утримання закладів освіти надходять іще гроші з державного бюджету – освітня субвенція), садочки, апарат органів місцевого самоврядування, ремонтуються дороги в громаді, висаджуються квіти та дерева в парках, освітлюються вулиці і так далі. Це до того, що ви сміливо можете вимагати якісних послуг від громади – і освітніх, і з благоустрою, і адміністративних.

Якщо вас щось не влаштовує в садочку, куди ви щодня водите дитину, або в школі, або в ЦНАПі, або в роботі громадського транспорту, ви можете ініціювати та вимагати покращення. Пам’ятайте - все це працює за гроші з бюджету громади. А це і ваші гроші, бо ви платите 2160 гривень щомісяця.

Отже, з тією частиною вашого податку на доходи фізичних осіб із ваших зарплат, який йде до місцевого бюджету, ми розібрались. Але ще залишились 40 % цього податку, а це 1440 гривень щомісяця. Ці гроші йдуть до державного бюджету. І за даними Мінфіну, держава їх витрачає на військові потреби, які є пріоритетними зараз, охорону здоров’я та соціальну допомогу.

Що з ЄСВ?

Є ще один вид податку, прив’язаний до вашої зарплати – це єдиний соціальний внесок (ЄСВ). Його ставка – 22 % від окладу. Але тут варто зауважити важливий нюанс. Якщо ПДФО і військовий збір – це ті податки, які сплачує саме працівник (за допомогою головного бухгалтера свого підприємства), то ЄСВ – це вже податок безпосередньо на вашого роботодавця.

Таким чином, із заробітної плати у 20 000 гривень ваш роботодавець щомісяця платить ЄСВ 4400 гривень. Весь ЄСВ надходить до Пенсійного фонду та фондів соціального страхування України, що є частиною державного бюджету. І саме реальні виплати цього ЄСВ вашими роботодавцями напряму впливатимуть на вашу майбутню пенсію.

Тож виходить, щомісяця до бюджетів різних рівнів від вашої умовної зарплати з окладом у 20 000 грн надходить 8300 гривень. А саме: 3900 грн утримується з нарахованої вам зарплати (ПДФО + військовий збір), а 4400 грн ще додатково сплачує роботодавець (ЄСВ). При цьому “чистими” ви отримаєте на руки 16100 грн. Отже, приблизно половина від розміру вашої чистої зарплати йде у вигляді трьох податків до бюджетів різних рівнів.

А що в інших країнах?

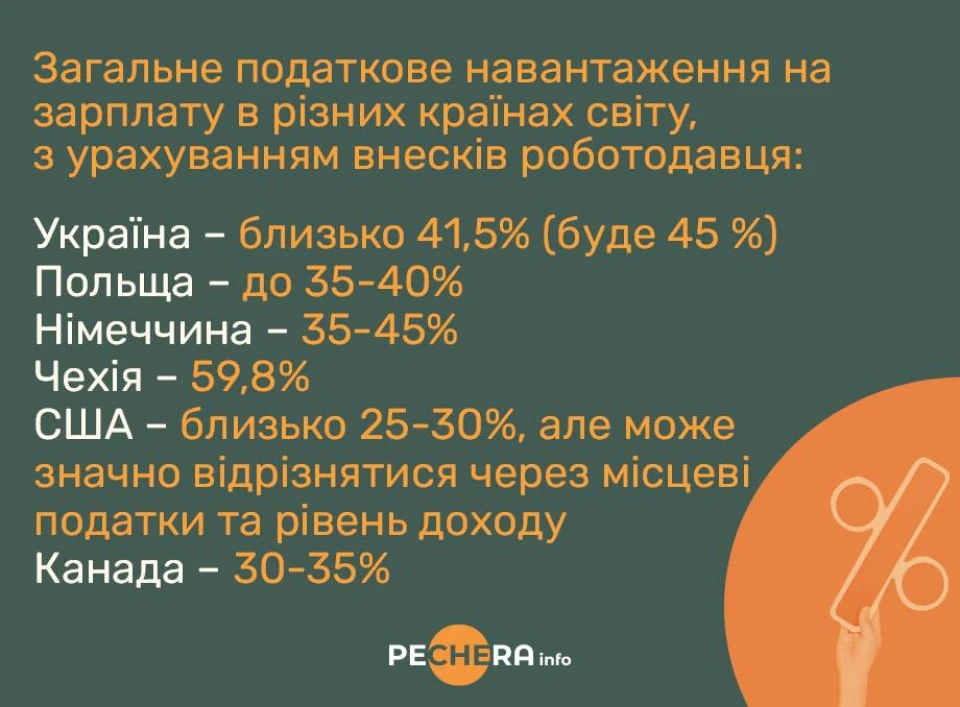

Ми вирішили порівняти оподаткування в Україні з оподаткуванням в інших країнах. Для порівняння взяли країни, куди з початком повномасштабного вторгнення виїхало найбільше українців. За даними Порталу оперативних даних ООН (Operation Data Portal), ТОП-3 європейських країн: Польща, Німеччина, Чехія. Також розкажемо вам про оподаткування в США та Канаді.

Україна

- Податок на доходи фізичних осіб (ПДФО): 18 %.

- Військовий збір: 1,5 % (буде 5 %).

- Єдиний соціальний внесок (ЄСВ): 22 % (сплачується роботодавцем).

- Податкове навантаження на працівника: 19,5 % (буде 23 %).

- Загальне податкове навантаження на зарплату (з урахуванням внеску роботодавця): близько 41,5 % (буде 45 %).

Польща

- Податок на доходи фізичних осіб (ПДФО): прогресивна ставка – 12 % для доходів до 120 000 злотих на рік та 32 % для доходів понад 120 000 злотих.

- Пенсійний фонд: 19,52 % (частково за рахунок працівника та роботодавця).

- Медичне страхування: 9 %.

- Інші внески (страхування на випадок хвороби та нещасних випадків): до 3 %.

- Податкове навантаження на працівника: від 21 % до 30 %, залежно від рівня доходу.

- Загальне податкове навантаження на зарплату: до 35-40 %, з урахуванням внесків роботодавця.

Німеччина

- Податок на доходи фізичних осіб (ПДФО): прогресивна ставка від 0 % до 45 % (максимальна ставка для доходів понад 277 826 євро).

- Пенсійний фонд: близько 18,6 % (ділиться порівну між працівником та роботодавцем).

- Медичне страхування: 14,6-15,6 % (половину сплачує роботодавець).

- Внесок на страхування на випадок безробіття та на догляд за хворими: приблизно 5 %.

- Податкове навантаження на працівника: 20-25 % залежно від рівня доходу.

- Загальне податкове навантаження на зарплату (разом із внесками роботодавця): 35-45 %.

Чехія

- Податок на доходи фізичних осіб: прогресивна ставка – 15 % для доходів до певного порогу (часто оновлюється, наприклад, близько 1,867 млн чеських крон у 2023 році). Для більш високих доходів застосовується ставка 23 %.

- Соціальне страхування: 6,5 % сплачують працівники, 24,8 % - роботодавці.

- Медичне страхування: 4,5 % - працівник, 9 % — роботодавець.

- Податкове навантаження на працівника: 26 %.

- Загальне податкове навантаження на зарплату (разом із внесками роботодавця): 59,8 %.

США

- Федеральний податок на доходи фізичних осіб: прогресивна ставка від 10 % до 37 %.

- Медичне страхування: 2,9 % (половину сплачує роботодавець).

- Соціальне страхування: 12,4 % (ділиться порівну між працівником та роботодавцем).

- Податкове навантаження на працівника: залежить від штату і доходу, в середньому – 15-25 % для середнього рівня доходу.

- Загальне навантаження на зарплату (разом із внесками роботодавця): близько 25-30 %, але може значно відрізнятися через місцеві податки та рівень доходу.

Канада

- Федеральний податок на доходи фізичних осіб: прогресивна ставка від 15 % до 33 %.

- Провінційний податок на доходи фізичних осіб: залежно від провінції, додатково 5-15 %.

- Внесок на пенсійне страхування: близько 11 % (ділиться порівну між працівником та роботодавцем).

- Страхування на випадок безробіття: 2-3 %.

- Податкове навантаження на працівника: 20-30 % залежно від доходу і провінції.

- Загальне податкове навантаження на зарплату (разом із внесками роботодавця): 30-35 %.

Джерела: taxfoundation.org, www.worlddata.info, livingcost.org

Після порівняння можна сказати, що Україна має помірну податкову ставку на доходи фізичних осіб. Але навантаження на роботодавців у вигляді Єдиного соціального внеску (22 % від зарплати працівника) є більшим, ніж у згаданих країнах. У Німеччині, Польщі, Канаді та США податкові системи є прогресивними. Тобто чим більші доходи ви отримуєте, тим більше податків платите.

Підсумок

Система сплати податків в Україні побудована так, що працівник, який платить податки, не бере в цьому участі, на відміну від інших країн. Всю операційну діяльність зі сплати податків здійснює роботодавець. А от уявіть, що ви отримуєте щомісяця на карту свою білу зарплату – 20 000 гривень. І самі сплачуєте податки – перераховуєте свої зароблені 3900 гривень на рахунки місцевого та державного бюджетів. Чи спонукало би це вас проявляти більший інтерес і цікавитись, чи розумно розпорядники бюджетів витрачають ваші гроші? Ба більше – брати участь в їх розподілі? Ви це можете робити вже зараз, бо різниця тільки в тому, хто саме перераховує ваші гроші у вигляді податків. Але це ваші гроші. І ви маєте повне право знати, як витрачає їх місто або держава.